ကြွေးဆုံးလား၊ ကြွေးကျန်လား?

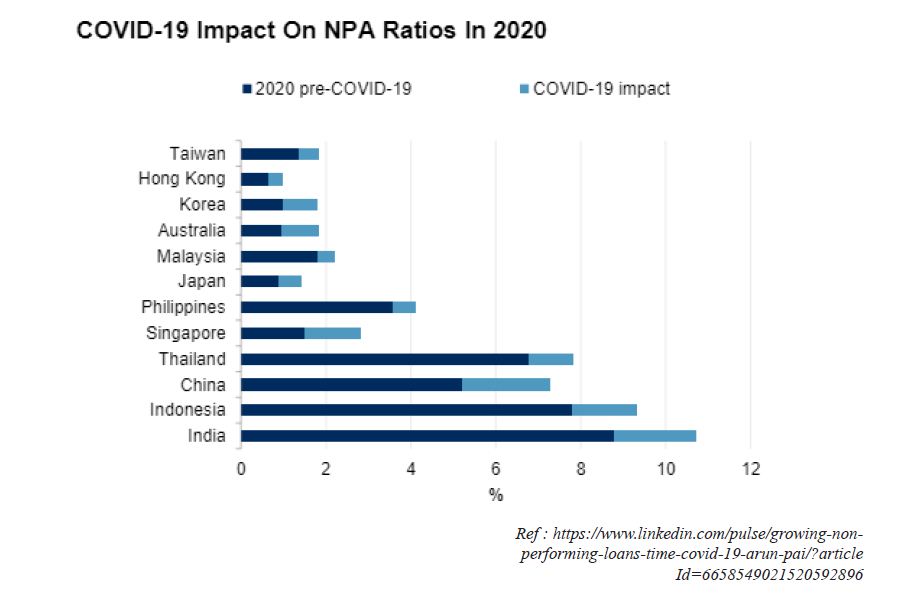

ကိုဗစ်ကြောင့် နိုင်ငံတိုင်းလိုလိုအသွားအလာကန့်သတ်ခြင်းနည်းဖြင့် ကူးစက်မှုပြန့်ပွားခြင်းလျော့ကျရန်ထိန်းချုပ်ကြသည်။ ဒီနည်းလမ်းက ကူးစက်မှုအခြပြဇယားကိုမျဉ်းတစ်ပြေးတည်းနဲ့အောက်လျော့ကျစေသလို ဝယ်သူနဲ့ လုပ်ငန်းတွေရဲ့ ဝင်ငွေကိုလည်းထိုးကျစေသည်။ ထို့အတွက် ကမ္ဘာတစ်ဝန်း စီးပွားရေးကျဆင်းမှုများ ဖြစ်သည်။ ထိုကျဆင်းမှုများက ချေးငွေဈေးကွက်အပေါ် အကြီးအကျယ် ဆင့်ကဲရိုက်ခတ်ပါသည်။ တစ်ဟုန်ထိုးမြင့်တက်လာသည့် Non-Performing Loans (NPL) အရင်း/အတိုးပေးဆပ်ရန်ပျက်ကွက်သေချေးငွေများက ဒီအချက်ကိုသက်သေပြနေသည်။ S&P Global Ratings က NPL ပမာဏ အမေရိကန်ဒေါ်လာ ၁.၁ ထရီလီယံရှိလောက်မည်ဟု ခန့်မှန်းထားသည်။ နိုင်ငံများ၏အစိုးရများအနေဖြင့် ကိုဗစ်ကြောင့် ဖြစ်ပေါ်လာသော ငွေကြေးကဏ္ဍထိခိုက်မှုများနှင့် Bad Debt များကို မည်သို့လျော့ကျအောင် ကိုင်တွယ်ဖြေရှင်းမည်နည်းဆိုသည်ကိုကား အတိအကျသေချာမသိသေးပေ။

ချေးငွေဈေးကွက်က အရင်း/အတိုးပေးဆပ်ရန် ပျက်ကွက်သောချေးငွေများပမာဏဟာ ကမ္ဘာတစ်ဝန်းတွင် ၂၀၁၉ ဒီဇင်ဘာခန့်ကပင် တိုးမြင့်တက်လာနေတာဖြစ်သည်။ ကိုဗစ်ကာလမတိုင်ခင်က အိန္ဒိယ၊ ဗီယက်နမ်နဲ့ တရုတ်တို့ ဦးဆောင်တဲ့ အာရှနိုင်ငံတွေမှာ အသုံးပြုသူတွေရော၊ အသေးစားအလတ်စားလုပ်ငန်းတွေကပါ အွန်လိုင်းက ချေးငွေတွေလျောက်ခြင်းခေတ်စားနေခဲ့သည်။ ဘဏ်အသုံးမပြုသေးတဲ့လူဦးရေများတဲ့ ဖွံ့ဖြိုးဆဲနိုင်ငံတွေမှာ ငွေချေးပလက်ဖောင်းများက အကြီးအကျယ်ထောင်တက်လာခဲ့သည်။ အင်ဒိုနီးရှားတွင် P2P ပလက်ဖောင်းများမှ (Peer-to-peer Lending Platform) ငွေချေးခြင်းပမာဏက စုစုပေါင်းအမေရိကန်ဒေါ်လာ ၁.၆၂ သန်းရှိခဲ့ပြီး ၂၀၁၈ ခုနှစ်မှာ တစ်နှစ်ထက်တစ်နှစ် ၆၄၅ရာခိုင်နှုန်းတိုးတက် နှုန်းရှိခဲ့သည်။ တရုတ်နိုင်ငံတွင်လည်း ထိုနည်းတူပဲဖြစ်ပြီး Ant Financial နှင့် Qudian တို့လိုပလက်ဖောင်းများကြောင့် ၂၀၁၉ ခုနှစ်တစ်ခုတည်းမှာပင် အမေရိကန်ဒေါ်လာ ၆.၈ ထရီလီယံချေးငွေပမာဏရောက်ဲခဲ့သည်။

ရလဒ်အနေနဲ့ အဲဒီနိုင်ငံများက ဘဏ်များဟာသူတို့၏ငွေချေးသည့်ကန့်သတ်ချက်များကို ဈေးကွက်ဝေစုရရန်အတွက် ဖြေလျော့ပေးခဲ့ရသည်။ ကိုဗစ်က ထိုကဲ့သို့သော ငွေကြေးအဖွဲ့အစည်းများကို ပိုပြီး Risk များစေရန်တွန်းပို့ခဲ့သည်။ ကိုဗစ်ဒဏ်အများဆုံးခံရသည့်နိုင်ငံများ၏ ငွေကြေးအဖွဲ့အစည်းများသည် Credit Quality ပိုမိုမြန်မြန်ယိုယွင်းလာစေခဲ့သည်။

လက်တလောအနေအထားအရ အာရှတစ်ခွင်က ဗဟိုဘဏ်များသည် ချေးငွေပြန်ဆပ်ရန်ဆိုင်းငံ့ကာလများလုပ်ပေးခြင်း၊ အတိုးနှုန်းလျော့ချခြင်း၊ ငွေကြေးဈေးကွက်တည်ငြိမ်ရန် tax break ကာလများထားပေးခြင်း၊ အလုပ်လက်မဲ့အနေအထားမဖြစ်ရန် လုပ်သားထုအားတစ်ဖက်တစ်လမ်းကထောက်ပံ့ခြင်းများဖြင့် ကုစားနေကြသည်။

NPL အပေါ်သက်ရောက်မှုများမှာတော့ဘဏ် တစ်ခုနှင့်တစ်ခုတူညီမည်မဟုတ်။ အဓိကအားဖြင့် သက်ဆိုင်ရာဘဏ်များ၏ Capital Buffer ချိန်ညှိလုပ်ကိုင်နိုင်ခြင်းနှင့် သက်ဆိုင်နေသည်။လာမည့်ခြောက်လအတွင်း ကြွေးဆိုင်းကာလများဖြစ်နေဦးမည်ဖြစ်သည်။ ကိုဗစ်ကြောင့် ဘဏ်များအနေဖြင့် ခက်ခဲသည့်အချိန်ကို ရင်ဆိုင်လာရနိုင်ပြီး စီးပွားရေးတုံ့နှေးခြင်း၊ အတိုးနှုန်းများချပေးရခြင်း၊ ကြွေးတက်ခြင်းများကြောင့် သူတို့ပိုင်ဆိုင်မှုများလည်း အားနည်းလာနိုင်သည်။ ဈေးကွက်အခြေအနေမတည်ငြိမ်လေငွေလည်ပတ်မှုအတွက်ဘဏ်များအခက်အခဲဖြစ်လေ ဖြစ်နိုင်သည်။

ဒါကြောင့် ဘဏ်များအနေဖြင့် ကြွေးမြီကောက်ယူသည့်နေရာတွင် အောင်မြင်မှုသိသိသာသာရစေဖို့ ငွေကောက်ယူခြင်းနည်းလမ်းအသစ်များ ဆန်းသစ်တီထွင်လာရနိုင်သည်။ အားလုံးအတွက် အဆင်ပြေမည့် တစ်ခုတည်းသောနည်းလမ်းဟူ၍ရရှိမည်မဟုတ်။ လတ်တလောတွင် သက်ဆိုင်ရာအစိုးရများ ထုတ်ပြန်ထားသည့် စည်းကမ်းသတ်မှတ်ချက်များကို လိုက်နာကာ၊ ငွေကြေးအဖွဲ့ အစည်းများနှင့် ဘဏ်များသည် ဖောက်သည်ကိုအလေးပေးစဉ်းစားသော နည်းဗျူဟာများဖြင့် သွားနေရဦးမည်။

မသေချာသောအနာဂတ်ကာလကို ရင်ဆိုင်ရနိုင်သော်လည်း ဈေးကွက်/လုပ်ငန်းကဏ္ဍတည်ငြိမ်မှုကို ဦးစားပေးရမည်ဖြစ်သည်။ ကိုဗစ်ကာလလွန်လျင်နှင့် အတောအတွင်းတွင် ဘဏ်တွေရဲ့ NPL စွမ်းဆောင်ရည်များကို အသေးစိတ်လေ့လာကြည့်ရှုပြီးနောက်တွင်တော့ မေးခွန်းများစွာ ပေါ်ထွက်လာနိုင်သည်။ ဘဏ်များအနေဖြင့် ယခင်ကဲ့သို့ ချေးငွေများပေါပေါများများထုတ်ချေးဦးမည်လား။ ဘဏ်များအနေနှင့် သူတို့၏ရရှိနိုင်သော Internal Resources များအသုံးပြုပုံနှင့် ဦးစားပေးအရာများကို New Normal နှင့်ကိုက်ညီအောင် ပြန်လည်စဉ်းစားသုံးသပ်ရဦးမည်။

ယခုအချိန်လို ကမ္ဘာ့နိုင်ငံအများအပြားကကူးစက်မှုများပြားနေတုန်းအချိန်ဖြစ်သည့်အလျောက်ကို ဗစ်အလွန်စီးပွားရေးကုစားမှုများက မည်သို့မည်ပုံဖြစ်လာလိမ့်မည်ကို စီးပွားရေးပညာရှင်များက မှန်းဆတုန်းဖြစ်သည်။ အစိုးရများကလည်း စီးပွားရေးတည်ငြိမ်မှုအတွက် တတ်စွမ်းသမျအားကုန်ကြိုးစားနေကြဆဲဖြစ်သည်။ ဒီလိုအချိန်မျိုးတွင်လည်း ငွေချေးသူအဖွဲ့အစည်းများ၏ စာရင်းနှင့်စွမ်းဆောင်ရည်အပေါ် ကိုဗစ်၏သက်ရောက်မှုကိုအကဲဖြတ်သုံးသပ်ရန်ခက်ခဲသေးသည်။ မြင်ရသမျရှေ့တစ်တကမ်းအရေးတွင်တော့ အခြေအနေကမဲမှောင်ဆဲရှိသည်။ ငွေချေးသူအဖွဲ့အစည်းများအနေနှင့် Debt Management Partner များနှင့် တက်ကြွစွာပူးပေါင်းကာ သူတို့၏ငွေစာရင်းများကိုအတွင်းကျကျစစ်ဆေးကာ အခြေအနေကိုအ ကောင်းဆုံးကုစားနိုင်ရန်သာလုပ်ရဦးမဖြစ်သည်။

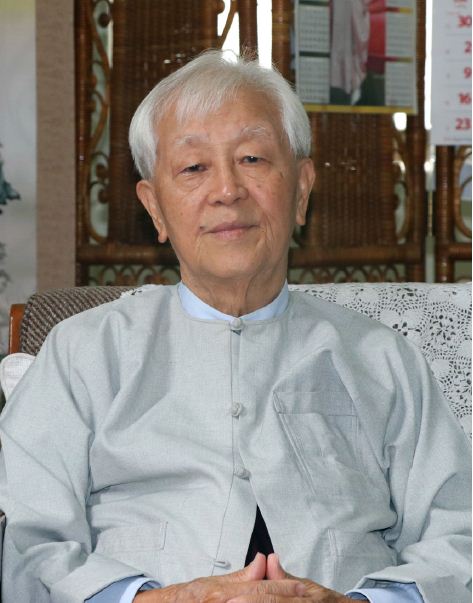

မြန်မာနိုင်ငံသည်လည်း ကမ္ဘာ့နိုင်ငံများနည်းတူ NPL နှင့်ပတ်သက်ပြီး စဉ်းစားစရာများ၊လုပ်ကိုင်စရာများရှိသည်။ ထိုအတွက်ကြောင့် ပထမပုဂ္ဂလိကဘဏ်၏ ဥက္ကဌ၊ ဒေါက်တာစိန်မောင်နှင့် ကမ္ဘောဇဘဏ်၏ အကြီးတန်းအကြံပေးပုဂ္ဂိုလ် ဦးသန်းလွင်တို့အား သြဂုတ်လနှောင်း ပိုင်းတွေတွေ့ဆုံကာ မြန်မာနိုင်ငံ NPL နှင့်ပတ်သက်ပြီး လုပ်ဆောင်သင့်သော၊ သိထားသင့်သောအချက်များကို မေးမြန်းခဲ့သည်။ ယခုလုထုတ် အထူးဆောင်းပါးတွင် ထိုမေးမြန်းခဲ့သည်များထဲမှ တချို့အချက်များကို ကောက်နုတ်ရွေးချယ်ဖော်ပြပေးထားခြင်းဖြစ်သည်။

ဒေါက်တာစိန်မောင်

ဥက္ကဌ

ပထမပုဂ္ဂလိကဘဏ်

NPL ဆိုတာ ဘာပါလဲ။

NPL ဆိုတာ Non-Performing Loans – အရင်း/အတိုး ပေးဆပ်ရန်ပျက်ကွက်သောချေးငွေများဖြစ်ပါတယ်။ လက်ရှိမှာမြန်မာနိုင်ငံတော်ဗဟိုဘဏ်ကကမ္ဘာ့ဘဏ်တွေမှာ ကျင့်သုံးတဲ့စံတွေကို မီအောင်လိုက်ပြင်နေပါတယ်။ မြန်မာပြည်အနေနဲ့ပြောရင် NPL လို့သတ်မှတ်တာက အရင်တုန်းက ရက်များများပေးထားပါတယ်။ အခု New Classification မှာ ပိုပြီးတင်းကျပ်သွားတယ်။ ရက် ၃၀ မဆပ်ရင် NPL ဖြစ်သွားပါတယ်။ ဗဟိုဘဏ်ရဲ့စည်းမျဉ်းအရဆပ်ရမယ့် သတ်မှတ်တဲ့ ကာလကျော်ရင် NPL လို့ သတ်မှတ်ပါတယ်။

ဘဏ်တစ်ခုနဲ့တစ်ခုကတော့ မတူပါဘူး။ NPL နည်းတာ၊ များတာရှိပါမယ်။ အဲဒါကလည်း အချက်အလက်ပေါင်းများစွာပေါ်မှာ မူတည်ပါတယ်။ ယေဘုယျတိုင်းပြည်ရဲ့စီးပွားရေး၊ ပုဂ္ဂိကကဏ္ဍ စီးပွားရေးအပေါ်ရောင်ပြန်ဟပ်မှုပဲဖြစ်ပါတယ်။ ကုမ္ပဏီတစ်ခုစီ၊ လူပုဂ္ဂိုလ်တစ်ဦးစီရဲ့စီးပွားရေးအခြေအနေနဲ့ ဆက်စပ်နေပါတယ်။ ကိုဗစ်ကာလဖြစ်လာတဲ့အခါ တိုင်းပြည်စီးပွားရေးလည်းကျလာတယ်။ တစ်ကမ္ဘာလုံးမှာ အနည်းနဲ့အများကျပါတယ်။ စင်ကာပူမှာတောင် ရာခိုင်နှုန်းတော်တော် စီးပွားရေးကျပါတယ်။ အမေရိကန်မှာလည်း စီးပွားရေးကျပါတယ်။ IMF က မှန်းတာတော့ တရုတ်ကဒီနှစ်တစ်ရာခိုင်နှုန်း Growth Rate ရှိတယ်လို့ ပြောပါတယ်။ ကျန်တဲ့နိုင်ငံတွေက ကျတော့ကတော့ ၃ ရာခိုင်နှုန်းကနေ ၈ ရာခိုင်နှုန်း လောက်အထိအများကြီးပဲဖြစ်ပါတယ်။ အဲဒီအချိန်မှာ ကမ္ဘာ့စီးပွားရေးကျတဲ့အချိန်၊ ပုဂ္ဂလိကလုပ်ငန်းတွေစီးပွားရေးကျတဲ့ အချိန် အကြွေးတွေကများလာပါတယ်။ ဒါက ယေဘုယျစီးပွားရေးအခြေအနေရဲ့ရောင်ပြန်ဟပ်ချက်ပဲဖြစ်ပါတယ်။ နောက်ပိုပြီးသေချာပြောရရင် ဘဏ်တစ်ခုစီရဲ့ ချေးငွေမူဝါဒနဲ့ဆိုင်ပါတယ်။

NPL က ဘဏ်တစ်ခုရဲ့ ခိုင်မာမှုအပေါ် ဘယ်လိုအကျိုးသက်ရောက်မှုရှိပါသလဲ။

NPL ရဲ့ Impact က ဘဏ်တွေကို အများကြီးထိခိုက်ပါတယ်။ အဲဒီတော့ဘဏ်တွေရှုထောင့်ကနေပြောရင်တော့ ငွေချေးထားတယ်။ အရင်းမဆပ်ဘူး။ အတိုးမဆပ်ဘူးဆိုတော့ဝင်ငွေအကြီးအကျယ်ကျပါတယ်။ ဒီတော့ NPL ရဲ့ ရာခိုင်နှုန်းအပေါ်မူတည်ပြီး အရှုံးပေါ်နိုင်တယ်။ အမြတ်လျော့နိုင်တယ်။ ဥပမာ ကျွန်တော်တို့ဘဏ်မှာအမြတ်မှာ ရှစ်ဘီလီယံလို့မှန်းထားရင် ငါးဘီလီယံလောက်ပဲရပါတယ်။ ၂.၈ ဘီလီယံလောက်ကျပါတယ်။ ဒါ NPL အနည်းဆုံးကို မှန်းဆထားတာဖြစ်ပါတယ်။ အရှုံး၊ အမြတ်ပေါ် Impact ရယ်၊ အကြွေးဆုံးတော့အရင်းပါသွားတဲ့သဘောရှိပါတယ်။

NPL ရာခိုင်နှုန်းနဲ့ပတ်သက်တဲ့စံနှုန်းတွေက ဘာဖြစ်ပါမလဲ။

အဲဒါကတော့ Public Company တွေ ပိုအကျုံးဝင်ပါတယ်။ အထူးသဖြင့် အစုရှယ်ယာရှင်တွေ ငွေနဲ့ရင်းနှီးထားတဲ့ ဘဏ်တွေ Stock Exchange မှာ စာရင်းဝင်ထားတဲ့ ဘဏ်တွေဆိုရင် NPL ငါးရာခိုင်နှုန်းကျော်ရင် အမြတ်မဝေရဘူးဆိုတဲ့ သတ်မှတ်ချက်ရှိပါတယ်။ အဲဒီတော့ မနှစ်ကထိတော့ ကျွန်တော်တို့ဝေနိုင်ပါတယ်။ ဘောင်အတွင်းမှာရှိပါတယ်။ ဒီနှစ်တော့ နည်းနည်းလေးစောင့်ကြည့်ရဦးမှာဖြစ်ပါတယ်။ ဘဏ္ဍာရေးနှစ်ကုန်ဖို့ နှစ်လလိုပါသေးတယ်။ အခုတော့ NPL က ၅ ရာခိုင်နှုန်းအထက်မှာ ရှိပါတယ်။ ကျန်တဲ့ Stock Exchange မဝင်သေးတဲ့ Public Company ဘဏ်တွေလည်း ရှိပါတယ်။ အများစုကတော့ ပုဂ္ဂလိကသူဌေးတွေပိုင်တဲ့ ဘဏ်တွေ၊ သူကတော့ သူ့ပိုက်ဆံဆိုတော့ သူ့အတွက် ပြဿနာမရှိပါဘူး။ သူ့ငွေသူရင်းပြီးလည်ပတ်တာဖြစ်တဲ့အတွက် အမြတ်မရလည်း ပြဿနာမရှိဘူး၊ ရှုံးလည်းကိစ္စမရှိဘူး။ အများပိုင်ဘဏ်တွေ၊ အစုရှယ်ယာရှင်နဲ့ထောင်တဲ့ ဘဏ်ကျတော့ အစုရှင်တွေက သူလည်းအစုဝယ်ထားတော့၊ နှစ်ကုန်ရင် အမြတ်တွေ လိုချင်ပါတယ်။ အခုဏက ကျွန်တော်ပြောသလို ဝင်ငွေကျသွားရင်၊ အမြတ်ကျသွားတယ်။ အဲဒီအခါ အမြတ်ဝေစုပေးနိုင်တဲ့ ပမာဏလည်းလျော့သွားပါတယ်။ ဒီနှစ်လို နှစ်မျိုးဆိုရင် ဗဟိုဘဏ်ရဲ့ အတိုးနှုန်းသတ်မှတ်ချက်တွေ Saving ကို အရင်တုန်းက ၈ ရာခိုင်နှုန်းအနည်းဆုံးပေးရ မယ်ပြောပါတယ်။ အခု ၅ ရာခိုင်နှုန်း ဖြစ်သွားပါတယ်။ အဲဒီလောက်ကိုပေးနိုင်အောင် တော်တော်လုံးပန်းနေရတာဖြစ်ပါတယ်။

NPL ကိုလုပ်ငန်းရှင်တစ်ယောက်က ပြန်မဆပ်နိုင်တဲ့အခါ ဘဏ်ကပိုင်ဆိုင်မှုသိမ်းလို့ ရပါသလား။

သိမ်းလို့မရပါဘူး။ အမေရိကန်တို့လို၊ ထိုင်းတို့လို နိုင်ငံတွေမှာ ချေးငွေမဆပ်ရင်အာမခံပစ္စည်း သိမ်းဆည်းတဲ့ ဥပဒေ Foreclosure Act ရှိပါတယ်။ အမေရိကန်မှာဆိုရင် Mortgage Loan မဆပ်ရင် အိမ်ကိုသွားပြီးတော့ချိတ်ပိတ်လို့ရတယ်။ အဲဒါဆို အိမ်ကနေဆင်းပေးရတယ်။ ဒီမှာက မရဘူး။ အဲဒီဥပဒေလည်းမရှိဘူး။ အခု NPL တွေများလာတော့ ကျွန်တော်က တရားသူကြီးချုပ်အပါအဝင် လူကြီးတွေကိုအကြံပေးပါတယ်။ Foreclosure Act လုပ်ဖို့ အချိန်တန်ပြီ။ နမူနာတွေလည်းထည့်ပေးထားတယ်။ ဘာဖြစ်လို့လဲဆိုတော့ NPL ဖြစ်ရင် တရားရုံးကိုသွားရပါတယ်။ တရားရုံးကလေလံပစ်ပေးပါတယ်။ တကယ်တော့ တရားရုံးတွေမှာဘဏ်မှုအပါအဝင် တခြားအမှုပေါင်းအများကြီးရှိတာကြောင့် ချက်ချင်းဆုံးဖြတ်ချက်ချမပေးနိုင်ပါဘူး။ ဥပမာတစ်ခုဆိုရင် ကျွန်တော်တို့ကပြည်ဘက်မှာ ငွေချေးထားတာတစ်ခုဆိုရင်မများဘူး။ သိန်းလေး- ငါးရာချေးထားပါတယ်။ အဲဒီဟာကို မဆပ်လို့ ဖြေရှင်းနေတာ အခုဆိုရင်ခုနစ်နှစ်ကြာနေပါပြီ။ ကျွန်တော်ကဘာအကြံပေးလဲဆိုရင် Structured Court ပဲဖြစ်ပါတယ်။

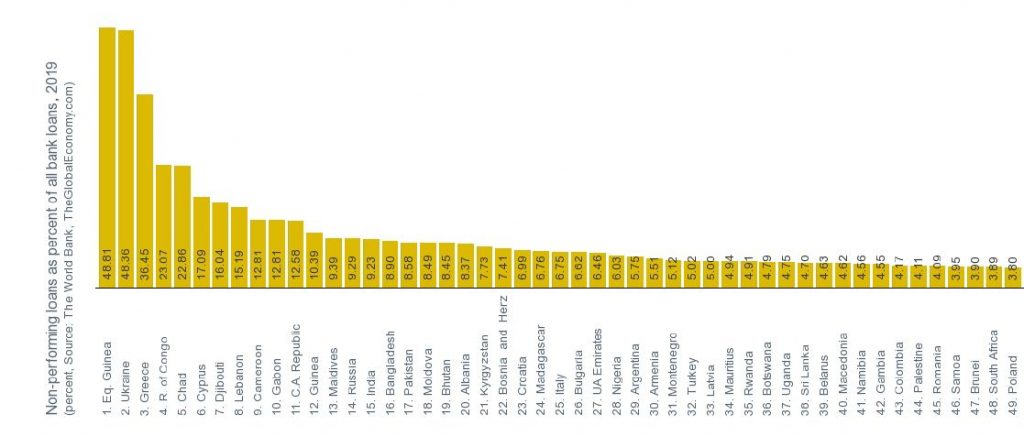

နိုင်ငံအလိုက်ဘဏ်များ ပျမ်းမျ NPL ရာခိုင်နှုန်း

တစ်ကမ္ဘာလုံးရှိ ကိန်းဂဏန်းရရှိသော ၁၀၀ နိုင်ငံရှိဘဏ်များ၏ပျမ်းမျ ကြွေးဆုံးရာခိုင်နှုန်းမှာ ၆.၀၁ ရာခိုင်နှုန်းဖြစ်၏။ ၂၀၁၉ ခု နှ စ် တွ င် စု စည်းထားသောအချက် အလက် အရ ကမ္ဘ ာပေါ်တွ င် NPL ရာခိုင်နှုန်းအများဆုံးနိုင်ငံမှာ Equatorial Guinea (အာဖရိကအလယ်ပိုင်းနိုင်ငံတစ်ခု) ဖြစ်ပြီး ၄၈.၈၁ ရာခိုင်နှုန်း၊ ဒုတိယမှာ ယူကရိန်း ၄၈.၃၆ ရာခိုင်နှုန်း နှင့် တတိယမှာ ဂရိနိုင်ငံဖြစ်ပြီး ပျမ်းမျမှာ ၃၆.၄၅ ရာခိုင် နှုန်းဖြစ်သည်။ကြွေးဆုံးအနည်းဆုံးမှာ မိုနာကို ဝ.၂၄ ရာခိုင်နှုန်းဖြစ်၏။ မြန်မာနိုင်ငံမှ ကိန်းဂဏန်းများ မရရှိနိုင် သဖြင့် အဆင့်မည်မျရှိသည်ကို မဖော်ပြထားပါ။

Ref : https://www.theglobaleconomy.com

အခု ဘဏ်အမှုတွေကများလာတယ်။ တစ်ချိန်း၊ တစ်ချိန်းကို နှစ်လလောက်ခွာချိန်းတာတွေ ရှိပါတယ်။ ခုနစ်နှစ် ကြာတာကတော့ အကြောင်းကြောင်းကြောင့်ပေါ့။ တရားသူကြီး အပြောင်းအရွှေ့တွေရှိတာမျိုးလည်းပါပါတယ်။ ပိုက်ဆံလေးက ဘယ်လောက်မှမရှိဘူး။ ခုနစ်နှစ်ကြာပါတယ်။ ပုံမှန်ဆိုတရားရုံးတက်ရင်အနည်းဆုံး သုံးနှစ်ထက်မနည်းကြာပါတယ်။ အဲဒီသုံးနှစ်အတွင်းမှာ ဘဏ်က ငွေရင်းပြန်မရဘူး။ အတိုးမရဘူး။ ကျွန်တော်တို့က စထောင်ကတည်းက ငွေရေးကြေးရေးအဖွဲ့အစည်းဖြစ်ပါတယ်။ Public Company ငွေစချေးကတည်းက ဘယ် အချိန်မှာ ဘယ်လောက်ဆပ်ရမယ်ဆိုတာကို တစ်ခါတည်းလက်မှတ်ထိုးကတည်းက အသိပေးထားပါတယ်။ ပြီးတော့ နှစ်ပတ်လောက်ကြိုသတိပေးတယ်။ အရင်းစေ့ပြီ။ အတိုးစေ့ပြီ။ လက်မှတ်ထိုးကတည်းက ဒဏ်ကြေးဆိုတာပါပါတယ်။ ဒဏ်ကြေးက အဆင့်ဆင့်ဖြတ်သွားပါတယ်။ ကြာလေဒဏ်ကြေးတက်လေပဲ ဖြစ်ပါတယ်။ ဒါလည်း တချို့ကမပေးဘူးငြင်းပါတယ်။ တချို့ကတော့ ကြည်ကြည်ဖြူဖြူ ရက်တိုးပေးပါ။ ဒဏ်ကြေးပေးမယ်ဆိုပြီးပြောပါတယ်။ တချို့က နောက်ကျတော့မပေးတော့ဘူးလုပ်ကြတယ်။ ဘဏ်တွေအနေနဲ့က အဲဒီလို Case တွေကို တရားရုံးမှအပ အားကိုးစရာမရှိပါဘူး။ တရားရုံးအားကိုးတော့လည်း အနည်းဆုံးသုံးနှစ်နဲ့အထက် ကြာကြပါတယ်။ အဲဒီလိုကာလတွေအတွင်း အတိုးရော၊ အရင်းရော ဘဏ်တွေကမရပါဘူး။

NPL ကြောင့်ဘဏ်တွေ ထိခိုက်သွားတာမျိုးရော နိုင်ငံတကာမှာရှိပါသလား။

အဲဒါတော့ မကြားဖူးပါဘူး။ နိုင်ငံတကာမှာကတော့ NPL နည်းပါတယ်။ ကျွန်တော်သိသလောက် စင်ကာပူဆိုရင် ယေဘုယျ ၁ ရာခိုင်နှုန်း၊ ၂ ရာ ခိုင်နှုန်းအောက်လောက်မှာရှိပါတယ်။ သူတို့က တိုင်းပြည်စီးပွားရေးကလည်း ကောင်းတယ်။ စီးပွားရေးလုပ်တဲ့သူတွေကလည်း အကျင့်စာရိတ္တကောင်းတယ်။ လုပ်ငန်းတွေကလည်း အောင်မြင်တယ်။ နောက်ပြီးတော့ စီမံခန့်ခွဲမှုကောင်းတယ်။ အဲဒါကြောင့် NPL နည်းပါတယ်။

ဘဏ်တွေအတွက် ဘယ်လို Rule & Regulation တွေ လို အပ်နေပါသေးသလဲ။

တစ်ချိန်မဟုတ်တစ်ချိန်တော့ အနည်းနဲ့အများ NPL ဆိုတာဖြစ်မှာပါ။ ဖြစ်လာရင် ကျွန်တော် တရားသူကြီးချုပ်ကို တင်ပြခဲ့သလို Foreclosure Act မြန်မာပြည်မှာလိုပြီ။ ပထမအဆင့်ပြောတာ Structured Court လုပ်။ ဒီတော့ ကျွန်တော်ပြောတာက မြန်မာပြည်ရဲ့ စီးပွားရေးအတွက် ရော၊ ပုဂ္ဂလိက စီးပွားကဏ္ဍရော၊ ဘဏ်တွေအတွက်က NPL ကအရေးကြီးပါတယ်။ ဘဏ်တွေကိုထိခိုက်ရင် ငွေးကြေးရေးရာကိုထိခိုက်မယ်။ ငွေကြေးရေးရာထိခိုက်ရင် မြန်မာပြည်ရဲ့ စီးပွားရေးထိခိုက်ပါမယ်။ ဒါကအရေးကြီးပါတယ်။ Foreclosure Icic ဥပဒေလုပ်ရင် မျှမျှတတအချိန်ပြည့်လို့မဆပ်ရင် ရုံးကိုမသွားဘဲနဲ့ သိမ်းခွင့်ပေးပါတယ်။ အခုက ရုံးမသွားလို့မရဘူး။ အဲဒါကို အဆိုပြုထားတယ်။ ဘဏ်အသင်းမှာလည်း တင်ပြထားတယ်။သူတို့ကိုလည်း(ကျွန်တော့်အကြံပြုချက်ကို) ဝေပေးထားပါတယ်။ ဥပဒေစည်းကမ်းသတ်မှတ်ချက်အပိုင်းကလည်း လိုပါတယ်။

Central Bank ကလည်း Listed Company တွေဆိုရင် NPL ၅ ရာခိုင်နှုန်းကျော်ရင် အမြတ်မဝေမရဘူးဆိုတာမျိုးပဲဖြစ်ပါတယ်။ ကျွန်တော်တို့က ဝေနိုင်သလောက်တော့ ဝေချင်ပါတယ်။ အစုရှင်ဆိုတာတော့ သူဌေးတွေရှိတယ်။ နှစ်စဉ်အမြတ်ကို မျော်လင့်ပြီးတော့ အစုရှယ်ရာဝင်ထားတာတွေရှိတယ်။ ဒါလည်း Flexible ဖြစ်ဖို့လိုပါတယ်။ သာဓကအနေနဲ့ ကျွန်တော်တို့ဘဏ်ရဲ့ Performance ကိုပြောရမယ်ဆိုရင် ကျွန်တော်တို့ ဘဏ်စထောင်တဲ့ ၁၉၉၅ ခုနှစ်လောက် ကတည်းက တောက်လျောက် ၂၀၁၇ ခုနှစ် အထိ NPL ၁ ရာခိုင်နှုန်းအောက်မှာပဲ ရှိပါတယ်။ စာရင်းအရဆိုရင် NPL Zero ဖြစ်ခဲ့တဲ့နှစ်တွေရှိတယ်။ ၁ ရာခိုင်နှုန်းအောက်တော့ တော်တော်များ တယ်။ ၂၀၁၈ မတ်လမှာမှ ၃.၄၁ ပဲရှိတယ်၊ ၂၀၁၉ မှာ မှန်းခြေ ၅.၉၃ လောက်ပဲရှိပါသေးတယ်။ ဒီနှစ်ကတော့ နည်းနည်းကျပ်ပါမယ်။

NPL နဲ့ပတ်သက်လို့ အခြားဖြည့်စွက်ပြောကြားလိုသည်များ

အားလုံး ငွေချေးတဲ့သူတွေရော၊ ကုမ္ပဏီတွေရော၊ ဘဏ်တွေရော၊ ဗဟိုဘဏ်ရော၊ တရားရေးမဏ္ဍိုင်ရော ဘဏ်တွေပျက်ရင် ငွေမချေးနိုင်တော့ပါဘူး။ ငွေမချေးနိုင်ရင်လုပ်ငန်းရှင်တွေ ထိခိုက်မယ်။ မြန်မာပြည်စီးပွားရေးလည်း ထိခိုက်ပါမယ်။ ဒီတော့အားလုံးဝိုင်းပြီးလုပ်မှရမှာပါ။ နောက်တစ်ခုက ဘဏ်တိုင်းကချေးငွေချေးတဲ့နေရာမှာ စနစ်တကျစည်းကမ်းတွေသတ်မှတ်ပြီးတော့လုပ်ရမှာဖြစ်ပါတယ်။ စီမံခန့်ခွဲရပါမယ်။ ကျွန်တော်တို့မှာဆိုရင် ကိုယ့်ဘာသာကို Structure လုပ်ထားပါတယ်။ ဘဏ်ခွဲတွေရှိတယ်။ ရုံးချုပ်ဘဏ်မှာဆိုရင် လျောက်လွှာလာလျောက်ရင် လူကဲခတ်တယ်။ စုံစမ်းတယ်။ ဆွေးနွေးကြည့်တယ်။ ဟန်တယ်ဆိုရင် ကွင်းဆင်းကြည့်တယ်။ ချေးငွေမှာ သုံးခုကိုအခြေခံထားပါတယ်။ လူ၊ လုပ်ငန်း၊ အာမခံ ဖြစ်ပါတယ်။

နံပါတစ် လူ – လူကအကျင့်စာရိတ္တကောင်းလား။ ငွေချေးပြီးရင် ပြန်ဆပ်နိုင်မလား။ သူ့နောက်ကြောင်း ရာဇဝင်ကဘာရှိလဲ။ နောက်ပြီးတော့ ကွင်းဆင်းပြီး လုပ်ငန်းကိုလည်း ကြည့်ပါတယ်။ ရှုံးနေတဲ့ လုပ်ငန်းလား။ မြတ်တဲ့လုပ်ငန်းလား။ ပုံမှန်လည်ပတ်နေသလား။ ချေးလို့ ငွေပြန်ရမလား ကြည့်ပါတယ်။ နောက်ပြီးတော့ အာမခံ။ အာမခံကတော့ ခြေချော်လက်ချော်ဖြစ်ရင် မဆုံးအောင်ပေါ့။ ဒီသုံးချက်မှာအခြေခံထားပါတယ်။ အဓိကကတော့ လူ၊ ဒုတိယကတော့ လုပ်ငန်းလည်ပတ်မှု၊ အာမခံမှာဆိုရင်လည်း တန်ရာတန်ကြေးမှန်ကန်အောင် စစ်ဆေးပါတယ်။ ရာဖြတ်ကလည်း မှန်မှန်ကန်ကန်ဖြတ်ထားရမယ်။ အလားအလာလည်းကြည့်ရတယ်။ စီးပွားရေးကျနေချိန်မှာ နိုင်ငံတွေမှာ အိမ်ဈေး၊ မြေဈေး ဘယ်လိုရှိမလဲ ထည့်တွက်ရပါမယ်။ ဒါကတော့ Stress Test လို့ခေါ်တဲ့ စီးပွားရေးများတစ်ခုခုဖြစ်ခဲ့သော် အိမ်ဈေး၊ မြေဈေး ဘယ်လိုဒဏ်ရိုက်မလဲခံနိုင်ရည်ရှိလား။ ဥပမာ-ချေးထားတဲ့ငွေတစ်ဝက်ဆုံးသွားရင် ဘဏ်ပျက်မလား။ Stress Test ခေါ်ပါတယ်။

ဥရောပမှာ အရင်လုပ်တယ်။ နောက်အမေရိ ကားမှာလုပ်တယ်။ ဒီမှာလည်း ကျွန်တော် ကိုယ့်ဘာသာကိုယ်လုပ်ပါတယ်။ ရာဖြတ်တန်ဖိုး၊ အိမ်တန်ဖိုး၊ မြေတန်ဖိုး တစ်ဝက်ကျသွားရင် ဘာဖြစ်မလဲ။ ခံနိုင်ရည်ရှိလား။ အဲဒီလို စည်းစနစ်တကျနဲ့ လုပ်တယ်။ နောက်တစ်ခါငွေချေးတဲ့နေရာမှာ အမှတ်ပေးစနစ်ရှိပါတယ်။ SME ချေးငွေလုပ်တော့ ဂျပန်တွေနဲ့တိုင်ပင်ပြီး ကျွန်တော်တို့တော့ အသေးစိတ်သေချာလုပ်ထားပါတယ်။ ဥပမာ- အမှတ်တစ်ရာပေးရင် အနည်းဆုံး ၇၅ လောက်ဝင်မှ A, B, C ဆိုပြီး အဆင့်ခွဲသတ်မှတ်ထားပါတယ်။ ကိုယ့်ဘက်ကလည်းဘက်စုံကနေ ငွေချေးတဲ့စံတွေကို အပြည့်လုပ်ထားရပါမယ်။ ဒါနဲ့မပြီးသေးဘူး။ ချေးပြီးရင် ကွင်းဆင်းကြည့်ရပါမယ်။

ငွေချေးတုန်းက ဘာအတွက်သုံးမယ်ဆိုပြီးတင်ထားတယ်၊ သုံးလားမသုံးဘူးလား။ သုံးလ တစ်ကြိမ်ကွင်းဆင်းလေ့လာစစ်ဆေးပြီးရင် Report လုပ်။ နောက်တစ်ခါဘဏ်ခွဲတွေမှာကြီးကြပ်ရေး ကော်မတီဆိုတာရှိပါတယ်။ အဖွဲ့နဲ့ ရာဖြတ်ဖြတ်တယ်၊ ရာဖြတ်ဖြတ်တာကို အဖွဲ့ကပြန်ကြည့်၊ လျော့သင့်ရင်လျော့၊ တိုးသင့်ရင်တိုးအဲလိုလုပ်ရပါမယ်။ ကျွန်တော့် ကော်မတီမှာ မြို့ကလုပ်ငန်းရှင်တွေပါတယ်။ မြို့မျက်နှာဖုံးတွေပါတယ်။ ဒါရိုက်တာရှိရင် ဒါရိုက်တာ ဦးဆောင်တယ်။ ဘဏ်ကချေးငွေမန်နေဂျာတွေပါတယ်။ သုံးလနေရင် Report တက်ရပါတယ်။ ချေးထားတဲ့လုပ်ငန်းက ဟန်လား၊ အသင့်အတင့်ကောင်းတယ်၊ ဆက်ချေးသင့်၊ လျော့သင့်တယ်စသဖြင့် တင်ပြရပါတယ်။ အဲဒီ Report ကိုအမြဲကိုင်ထားရပါတယ်။ ဒါတွေက ဘဏ်တွေဘက်ကလုပ်ရမှာပါ။

နောက်ဗဟိုဘဏ်ကလည်း မျှမျှတတ စဉ်းစားပေးဖို့လိုပါတယ်။ စည်းကမ်းတွေလည်း ထုတ်ပြန်ပါတယ်။ ဗဟိုဘဏ်ကလည်း ကမ္ဘာဘဏ်တွေရဲ့ စံတွေကိုမီအောင် တဖြည်းဖြည်းပြင်နေပါတယ်။ တချို့ဘဏ်တွေဆို မလိုက်နိုင်ဘူးတောင်ဖြစ်နေပါတယ်။ လုပ်ငန်းရှင်ရယ်၊ ဘဏ်ရယ်၊ ဗဟိုဘဏ်ရယ် သုံးဦးသုံးဖလှယ် နိုင်ငံရဲ့ စီးပွားရေး၊ ပုဂ္ဂလိကကဏ္ဍစီးပွားရေးတိုးတက်ဖို့အတွက် ချင့်ချိန်ပြီးလုပ်ရပါတယ်။ NPL တွေဖြစ်လို့ တရားရင်ဆိုင်ရပြီဆိုတဲ့အခါမှာလည်း တရားရေးရာပိုင်းက မြန်မြန်ဆန်ဆန်နဲ့ ဆုံးဖြတ်ပေးနိုင်အောင် လုပ်ရပါမယ်။ ဒါပေမဲ့ ဒီအပိုင်းကလည်း လုပ်လို့မလွယ်ပါဘူး။ ဥပဒေပိုင်းကလည်း အဟောင်းတွေပြင်တယ်၊ ဖြည့်စွက်တယ်၊ အသစ်တွေထုတ်တယ်။ ဒါပေမဲ့ ပြဿနာက အဲဒီဘက်မှာမဟုတ်ဘူး အကောင်အထည်ဖော်တဲ့အပိုင်းပဲ။ ဘဏ်လုပ်ငန်းက လွယ်မယောင်နဲ့ ခက်ပါတယ်။

ဦးသန်းလွင်

အကြီးတန်းအကြံပေးပုဂ္ဂိုလ်

ကမ္ဘောဇဘဏ်

NPL ဆိုတာ ဘာပါလဲ။

Non-Performing Loans – NPL အဓိကကတော့ သူကဘဏ်နဲ့ပိုပြီး သက်ဆိုင်ပါတယ်။ ချေးငွေကို ပြန်ဆပ်နိုင် ခြင်းရှိ၊ မရှိ သုံးသပ်ရတာဖြစ်ပါတယ်။ ဗဟိုဘဏ်မှာလည်း ဘဏ်နဲ့ပတ်သက်လို့ သူတို့ထုတ်ထားတဲ့ စည်းမျဉ်းစည်းကမ်းတွေလည်း ရှိပါတယ်။ ချေးငွေက သတ်မှတ်ချက်ရှိပါ တယ်။ ဥပမာ-ဘယ်ကာလမှာ ချေးငွေအရင်းကို ပြန်ဆပ်ရမယ်။ အတိုးကတော့ မှန်မှန်ဆပ်သွားရမယ်။ အများအားဖြင့် ဘဏ်တွေကတော့ သုံးလတစ်ခါ အတိုးတွေဆပ်ခိုင်းကြပါတယ် ။အရင်းကျတော့ ဘဏ်တစ်ခုနဲ့တစ်ခုမတူပါဘူး။ တချို့ဘဏ်ကျတော့လည်း တစ်နှစ်မှတစ်ခါ အတိုးရော၊ အရင်းပါဆပ်ပြီးတော့မှ ပြန်သက်တမ်းတိုးပေးတာ ဖြစ်ပါတယ်။ တချို့ကျတော့လည်း Term Loans တွေလို သုံးနှစ်တို့၊ ငါးနှစ်တို့နဲ့ အရစ်ကျပြန်ဆပ်တဲ့စနစ်နဲ့ သွားကြတာမျိုးတွေ ရှိပါတယ်။ ဒါကတော့ တစ်ဘဏ်နဲ့ တစ်ဘဏ်၊ အဖွဲ့အစည်းတစ်ခုနဲ့တစ်ခုမတူကြပါဘူး။

Non-Performing Loan (NPL) က ဘယ်လိုပေါ် လာလဲဆိုတော့ သတ်မှတ်ချက်ကာလအချိန်မှာအရင်းပြန်မဆပ်နိုင်ဘူး။ အတိုးပြန်မဆပ်နိုင်ဘူး။ မြန်မာပြည်မှာတော့ အဓိကကအတိုးကိုပဲ ဂရုစိုက်ပြီးတော့ ပြောကြတာများပါတယ်။ အရင်းယူပြီးပြီဆိုရင်တစ်နှစ်နေတော့ အတိုးပုံမှန် ဆပ်နေတာ ကိုယ့် Customer ပဲဆိုပြီးတော့တစ်ခါပြန်ပြီးသက်တမ်းတိုးပေးလိုက်တယ်။ ဆင့်ကဲ ဆင့်ကဲ တိုးပေးတယ်။ တချို့ကျတော့လည်း သုံးနှစ်၊ ငါးနှစ် စသဖြင့် ချေးပေးပါတယ်။ အတိုးက မှန်မှန်လေး ဆပ်သွားတယ်ဆိုရင် NPL မဖြစ်ပါဘူး။ အတိုးကသတ်မှတ်ချက်အချိန်အတွင်းမှာ မဆပ်ဘူးဆိုရင်တော့ ဗဟိုဘဏ် ရဲ့သတ်မှတ်ချက်တွေ ရှိပါတယ်။ ဥပမာ – ဗဟိုဘဏ်မှာက ငါးမျိုးလောက်သတ်မှတ်ထားတယ်။ တကယ်လို့ သတ်မှတ်တဲ့အချိန်အတွင်းမှာ အတိုးပြန်မဆပ်ဘူး။ အရင်းရှိရင် အရင်းပြန်မဆပ်ဘူး။ တချို့ကျတော့လည်း Installment နဲ့ပေးတာဖြစ်ပါတယ်။ သုံးလတစ်ခါမှာ ဒါကအတိုး၊ ဒါကအရင်းဆိုပြီး ဆပ်တာတွေရှိပါတယ်။ များသောအားဖြင့် အတိုးပဲဖြစ်ပါတယ်။ အတိုးပေးရမယ့်အချိန်က ၃၀ ရက်ထပ်ကျော်သွားတယ်။ ဇူလိုင်လ ၁ ရက်မှာ ပြည့်ပြီးတော့ သြဂုတ်လ ၃၀ ရက်ထိ ပြန်မဆပ်ဘူးဆိုရင် ရက် ၃၀ ကျော်သွားပါတယ်။ ဒါက တော့ Standard ပဲဖြစ်ပါတယ်။ ၃၁ ရက်ကနေ ၆၀ ရက် ဆိုရင် Watch List သိပ်ပြီး ပြဿနာမရှိသေးဘူး။ Zero Security Risk လို့ ပြောပါတယ်။ နည်းနည်းလေး ဂရုစိုက်ကြည့်ရပါတော့မယ်။ စောင့်ကြည့်ရမယ့်အနေအထား။ Risk ကတော့ ငါးရာခိုင်နှုန်းလောက်ပဲ ရှိပါတယ်။ တတိယအမျိုးအစားကျတော့ ၆၁ ရက်ကနေ ရက် ၉၀အတွင်း အတိုးမဆပ်ထားဘူးဆိုရင် Sub-Standard ဖြစ်လာတယ်။ သူကတော့ Risk ကတော့ ၂၅ ရာခိုင်နှုန်းလောက် ရောက်လာပါတယ်။ နောက်တစ်ခု ၉၁ ရက်ကနေ ရက် ၁၈၀ ၊ ခြောက်လအတွင်းမှာ မဆပ်ဘူးဆိုရင် Doubful ဖြစ်လာ ပါတယ်။ တစ်ဆင့်တက်ပြီး ရက် ၁၈၀ ကျော် ခြောက်လကျော်သွားလို့ အတိုးမပေးဘူး၊ မဆပ်ဘူးဆိုရင်တော့ အခြေအနေမကောင်းတော့ဘူး။ သူဆပ်နိုင်မယ်မထင်ဘူး။ အဲဒီလို သတ်မှတ်ချက်လေးတွေ ရှိပါတယ်။

နောက်ဆုံးအဆင့်ရောက်လို့ Grade ဆုံးပြီလားဆိုရင်တော့ တကယ်တမ်းတော့ မဆုံးသေးပါဘူး။ ကိုယ့်စီးပွားရေးအခြေအနေအရ အခုတော့ ကိုဗစ်ကာလဆိုတော့ ပိုဆိုးပါတယ်။ ဒါက ကိုယ့်အပြစ်ကြောင့်မဟုတ်ပါဘူး။ စီးပွားရေးကလည်း တစ်ကမ္ဘာလုံးကျနေတာပဲ ဖြစ်ပါတယ်။ မြန်မာပြည်မှာလည်းကျနေတာဆိုတော့ ဒီကာ လအတွင်းမှာတော့ခြောက်လကျော်သွားလို့ အန္တရာယ် ရှိတာတော့ ဟုတ်ပါတယ်။ သာမန်အချိန်မဟုတ်သေးတော့ မပြောနိုင်သေးပါဘူး။

သာမန်အချိန်မှာ နိုင်ငံတော်တော်များများမှာ ဘာတွေခေတ်စားလာလဲဆိုတော့ အကြွေးတွေက မဆပ်နိုင်တော့ဘူးဆိုရင် ခြောက်လကျော်လာပြီဆိုတဲ့ အချိန်ကျတော့ ဂိတ်ဆုံးသွားပြီ။ တကယ်တမ်းတော့ Grade ဆုံးတာမဟုတ်ပါဘူး။ ဒီအကြွေးတွေ မဆပ်နိုင်တော့ရင် နိုင်ငံတ ကာမှာဆိုရင် Asset Management Company (AMC) ဆိုတာပေါ်နေပြီဖြစ်ပါတယ်။ ဒီကုမ္ပဏီက ဘာလုပ်လဲဆိုတော့ ဘဏ်တွေဆီကနေ ဈေးညှိဝယ်တာမျိုးတွေရှိပါတယ်။ အဲဒီကုမ္ပဏီတွေက ဘဏ်တွေဆီက Discount နဲ့ ဝယ်လိုက်ပါတယ်။ ဘဏ်တွေကလည်း သိပ်ပြီးဦးနှောက် ခြောက်မခံဘဲနဲ့ ရောင်းလိုက်ပါတယ်။ ဘဏ်တွေကလည်း အဲဒီလို AMC တွေ ကိုယ့်ဘာသာကြည့်ပြီးတော့ ငွေချေးသူတွေဆီကနေ ငွေပြန်ကောက်လိုက်တော့၊ ကျွန်တော်တို့နဲ့မဆိုင်တော့ဘူးဆိုပြီး ကျွန်တော်တို့ ပိုက်ဆံဘယ်လောက်ရရင် တော်ပြီဆိုပြီး ပြန်ရောင်းကြပါတယ်။ ဟိုဘက်က သူ့အနေနဲ့ ပိုက်ဆံတွေ ပြန်တောင်းလို့ရတယ်ဆိုလည်း ကံကောင်းရင်အမြတ်ရမှာ ဖြစ်ပါတယ်။ အဲလို Access Management Company (AMC) တွေလည်း ရှိပါတယ်။

NPL က ဘဏ်တစ်ခုရဲ့ ခိုင်မာမှုအပေါ် ဘယ်လိုအကျိုးသက်ရောက်မှု ရှိပါသလဲ။

အဲဒါက အချက်နှစ်ချက်ပေါ်မူတည်ပါတယ်။ တစ်ချက်ကဘဏ်က အုပ်ချုပ်မှုစနစ်မကောင်းလို့ (Mismanagement) NPL တွေပေါ်တာလား၊ ဒါမှမဟုတ် သူ့အပြစ်မဟုတ်ဘဲနဲ့ ပြင်ပပယောဂကြောင့် (External Factor) လားဆိုတာရှိပါတယ်။ အခုလိုဆို ကိုဗစ်ကြောင့်အကုန်လုံးက စီးပွား ရေးတွေလည်းကျကြတယ်၊ တစ်ကမ္ဘာလုံးလည်း ကျကြတယ်၊ လှုပ်ရှားလို့လည်းမရဘူး၊ နိုင်ငံခြားရင်းနှီးမြှုပ်နှံမှု ကလည်းမလာဘူး စသဖြင့် အကြောင်းပေါင်းစုံသွားတဲ့အတွက် ဘဏ်ကဘယ်လောက်ပဲ အခြေအနေကောင်းကောင်း ပြင်ပကအခြေအနေမကောင်းတာတွေက အကျိုး သက်ရောက်မှုရှိလာရင် NPL ဆိုတာ ပေါ်လာတာပဲ ဖြစ်ပါတယ်။ ဒီအချိန်မှာ ဘဏ်ရဲ့ Customer လုပ်ငန်းရှင်တွေကလည်း လောလောဆယ် အခြေအနေမကောင်းလို့ မဆပ်နိုင်ဘူးပြောလာတဲ့အခါ လုပ်ပေးပါဆိုပြီး တောင်းဆိုလာကြတယ်။ အဲဒီလိုအခြေအနေမျိုးမှာ အစိုးရကတုံ့ပြန်တာလည်းကောင်းပါတယ်။ အခု လောလောဆယ် ဒီလိုကိစ္စမျိုးဆိုရင် နောက်သုံးနှစ်ကာလကို ရွှေ့ပေးပါတယ်။ ကိုဗစ်ကာလဖြစ်တဲ့အတွက် အခုကစပြီးတော့မှ ၂၀၁၇ ခုနှစ်ကသူထုတ်ထားတဲ့ စည်းမျဉ်းစည်းကမ်းတွေအတိုင်း ၂၀၂၀ ပြည့်နှစ်မှာ လိုက်နာရမယ့်ဟာတွေကို နောက်ထပ်သုံးနှစ်ရွှေ့ဆိုတဲ့အထဲမှာ NPL တွေလည်းပါသွားပါတယ်။ အကြွေးမဆပ်နိုင်တာကို နည်းနည်းလေး ဆိုင်းပေးပါဆိုပြီး ဗဟိုဘဏ်က ထုတ်ထားတာတွေ ရှိပါတယ်။ လောလောဆယ်ထတ်ပြန်ထားတာတွေပေါ့။

ဒါကတော့ လက်ရှိကာလမှာ ဘဏ်တွေက ဘယ်လောက်ထိခိုင်မာတယ်၊ မခိုင်မာဘူးဆိုတာ တွက် ချက်ရတာခက်ပါတယ်။ ဘာကြောင့်လဲဆိုတော့ ကိုဗစ်ကာလဖြစ်နေတဲ့အတွက် ဒီအချိန်မျိုးမှာပဲ လုပ်ငန်းတွေ အကုန်လုံးက ပိတ်သိမ်းတာတို့၊ လျော့တာတို့၊ အရှုံးပေါ် တာတို့ ခဏခဏကြားနေရပါတယ်။ အခွန်တွေ မပေးနိုင်တာတွေ ဖြစ်လာပါတယ်။ ဒီလိုတွေ ဖြစ်လာတဲ့ အခြေအနေမျိုးမှာလည်း အစိုးရပြောတဲ့ သက်သက်ညှာညှာနဲ့စဉ်းစားပေးပါတယ်။ သူ့ရဲ့အုပ်ချုပ်မှုစနစ်ညံ့ဖျင်းမှု ကြောင့်လို့လည်း ယတိပြတ်ပြောလို့မရပါဘူး။ အခုကလည်း အဲဒီလိုအခြေအနေမျိုးရှိပါတယ်။

အတိုးလည်း ဗဟိုဘဏ်ကနေပြီးတော့ တစ်လောကတင် သုံးကြိမ်လျော့လာပါတယ်။ အတိုးဆိုရင်လည်း အရင်လိုမဟုတ်တော့ဘဲနဲ့ ၃ ရာခိုင် နှုန်းလောက် လျော့လာပါတယ်။ အတိုးလည်း အရင်ကလောက်ပေး စရာမလိုတော့ဘဲနဲ့ ကျလာပါတယ်။ ကျွန်တော့်ရဲ့ ထင်မြင်ချက်တစ်ခုရှိတာက နိုင်ငံခြားမှာလည်း ရှိပါတယ်။ Moratorium လို့ခေါ်တဲ့ အတိုးကို ဆက်ပေးစရာမလိုဘဲ ရပ်ထားလိုက်တာအကြွေးအရင်းဆပ်တဲ့အချိန်မှသာ ဆပ်နိုင်အောင်ဆပ်ပါတော့မယ်လို့ ညှိနှိုင်းထားနိုင်တဲ့ အခြေအနေမျိုးလည်း ရှိပါတယ်။

တခြားနိုင်ငံတွေမှာ Moratorium ရာခိုင်နှုန်းနဲ့ ပတ်သက်တဲ့ စံနှုန်းတွေကဘာဖြစ်ပါမလဲ။

အရင်တုန်းကလည်း NPL ဖြစ်နေတဲ့ကိစ္စတွေက ဘယ်နိုင်ငံမှမလွတ်ပါဘူး ဖြစ်နေတာပဲ ဖြစ်ပါတယ်။ ဒီမှာရှိတဲ့စာရင်းအရဆိုရင် NPL ဖြစ်နေတဲ့နိုင်ငံ တော်တော်များပါတယ်။ စာရင်းဇယားအရဆိုရင် နိုင်ငံပေါင်းတစ်ရာကျော် ရှိနေပါတယ်။ အနည်းအများကွာတာပဲ ရှိပါတယ်။ ဒီကာ လမှာကျတော့ တချို့နိုင်ငံတွေက နည်းတယ်၊ များတယ်ရှိပါတယ်။ အများအားဖြင့်တော့ သိပ်ပြီးမဖြစ်ပါဘူး။ ယူကရိန်းတို့ကျတော့လည်း ၄၀ ရာခိုင်နှုန်းလောက်ရှိပါတယ်။ ချေးငွေရဲ့တစ်ဝက်လောက်ရှိတဲ့အတွက် တော်တော်များပါတယ်။ တချို့ကျတော့လည်း ၁၅ ရာခိုင်နှုန်း၊ တစ်ဆယ်ရာ ခိုင်နှုန်း၊ ကိုးရာခိုင်နှုန်း၊ ရှစ်ရာခိုင်နှုန်းဆိုပြီး ရှိပါတယ်။ အနောက်နိုင်ငံတွေမှာ တော်တော်လေးတော့ နည်းပါတယ်။ အဓိကကတော့ NPL က ငါးရာခိုင်နှုန်းအောက် ဆိုရင်တော့ မဆိုးပါဘူး။ ဒါက သူ့ရဲ့ သတ်မှတ်ချက်ဖြစ်ပါတယ်။ အကြွေးပြန်မဆပ်နိုင်တာ ငါးရာခိုင်နှုန်းအောက် ဆိုရင် စီမံခန့်ခွဲရတာ အဆင်ပြေပါတယ်။ ဒီထက်များသွား ပြီဆိုရင်တော့ ဂရုစိုက်ရမှာပါ။ တချို့လည်း ငါးရာခိုင်နှုန်း၊ တစ်ဆယ်ရာခိုင်နှုန်း၊ ၁၅ ရာခိုင်နှုန်းဆိုပြီး တက်တက်သွားတာလည်းရှိပါတယ်။ တခြားနိုင်ငံတွေမှာလည်း မရှိဘူး မဟုတ်ဘူး ရှိကြပါတယ်။ ဒါပေမဲ့ ဒီကာလအတွက်က များများစားစား လေ့လာချက်မရှိသေးပါဘူး။ မှန်းဆရတာ ခက်ခဲပါတယ်။ အခုလက်ရှိဖြစ်နေတဲ့ အခြေအနေ အရဆိုရင် NPL က တော်တော်များလိမ့်မယ်လို့ ထင်ပါ တယ်။ များတဲ့အတွက် သက်ဆိုင်ရာ အစိုးရတွေကလည်း အသုံးစရိတ်တွေတိုးသုံးရပါတယ်။ ဘဏ်က Money Creation လို့ခေါ်တဲ့ ငွေသစ်တွေထုတ်နိုင်တဲ့စွမ်းအားရှိပါ တယ်။ ငွေချေးလိုက်၊ ပြန်ဆပ်လိုက်နဲ့ စွမ်းအားရှိတော့ အဲဒါတွေက တိုင်းပြည်ရဲ့ GDP ကိုတက်စေပါတယ်။ ဒီလိုမလုပ်နိုင်ရင် GDP က ထိုးကျတဲ့အတွက် အခုဆိုရင် ကျနေပြီပဲဖြစ်ပါတယ်။ သူများနိုင်ငံတွေဆို ပြန့်နေပြီဖြစ်ပါတယ်။ မြန်မာနိုင်ငံတောင် ကံကောင်းလို့ ဇီးရိုးအပေါ် နည်းနည်းလေးရှိနေပါတယ်။ တချို့ဆိုရင် မိုင်းနပ်တွေဖြစ်နေတာကြာလှနေပါပြီ။ စီးပွားရေးထိုးကျနေတဲ့ လက္ခဏာတွေဖြစ်တဲ့အတွက် ဘဏ်ချေးငွေတွေ နည်းနည်းလေး အားလျော့သွားတဲ့အချိန်မှာ အစိုးရက အသုံးစရိတ်တွေ အင်မတန် သုံးရပါတယ်။ တချို့နိုင်ငံတွေမှာဆိုရင် ဘတ် ဂျက်အသုံးစရိတ်တွေကို ဂရုမစိုက်တော့ပါဘူး။ ဒီလို အချိန်မျိုးက တစ်သက်မှာ တစ်ခါမှမတွေ့ဖူးတဲ့အဖြစ်အပျက်မျိုးဆိုတော့ အစိုးရကလည်းသိတယ်။ မကြုံဖူးတဲ့အခြေအနေမျိုးဖြစ်နေတဲ့အတွက် အသုံးစရိတ်တွေ ပိုသုံးတယ်။

အလုပ်လက်မဲ့တွေ တတ်နိုင်သလောက်မဖြစ်အောင် လုပ်ပေးတယ်။ ပံ့ပိုးမှုတွေလုပ်ပေးတယ်။ တစ်ခါတလေ Free Gift ဆိုပြီး ပိုက်ဆံတွေ အလကားတောင်ဖြန့်ပေးတဲ့နိုင်ငံတွေလည်းရှိတယ်။ တချို့နိုင်ငံတွေဆိုရင် ပုဂ္ဂလိကလုပ်ငန်းမှာ လုပ်ကိုင်နေတဲ့ဝန်ထမ်းတွေ လစာမကောင်း နိုင်တဲ့အတွက် အစိုးရက တစ်စိတ်တစ်ဒေသပေးပေးတဲ့ နိုင်ငံတွေလည်း ရှိပါတယ်။ အစိုးရက တတ်နိုင်တဲ့နည်းနဲ့ ကူညီပံ့ပိုးတာပဲ ဖြစ်ပါတယ်။

ဥပမာ- ဂျာမနီတို့ဆိုရင် အစိုးရက တအားသုံးပါတယ်။ GDP ရဲ့ ၁၇ ရာခိုင်နှုန်းလောက်တောင် သုံး တယ်လို့ ပြောကြပါတယ်။ မြန်မာနိုင်ငံမှာဆိုရင် ပထမအကြိမ် ဘီလီယံတစ်ရာထုတ်ချေးပါတယ်။ ဒုတိယအကြိမ် ဘီလီယံတစ်ရာကိုတော့ ပုဂ္ဂလိကလုပ်ငန်းတို့မှာ အခက်အခဲဖြစ်နေတာကို ပြန်ချေးပေးတယ်ဆိုတော့ GDP ရဲ့ တစ်ရာခိုင်နှုန်းအောက်မှာပဲ ရှိပါတယ်။ သူများနိုင်ငံတွေကတော့ ငါးရာခိုင်နှုန်း၊ တစ်ဆယ်ရာခိုင်နှုန်း၊ ၁၅ ရာခိုင် နှုန်းဆိုပြီးသုံးကြပါတယ်။ အဲဒါလေးတွေကတော့ သူတို့ ရဲ့ ထူးခြားချက်ပဲဖြစ်ပါတယ်။ ဒီမှာလည်း နည်းနည်းပါးပါးတော့ သင်ခန်းစာယူဖို့ လိုပါတယ်။ အတုခိုးသင့်ရင်လည်း ခိုးဖို့တော့လိုပါတယ်။ သမားရိုးကျနည်းနဲ့ ပိုက်ဆံတွေ အပြင်သိပ်ရောက်သွားရင် ငွေကြေးဖောင်းပွမယ်၊ ဘာဖြစ်မယ်ဆိုပြီး ဒီလိုဖြစ်နေမယ့်အစား အဓိကအရေး ကြီးတာက လူတွေအလုပ်လက်မဲ့မဖြစ်အောင်၊ စားဝတ်နေရေးပြေလည်အောင် ဒါတွေလည်း ခေါင်းထဲမှာ ထည့်ဖို့လိုပါတယ်။ NPL ဖြစ်တယ်ဆိုတာကလည်း စီးပွားရေးကြောင့်ဖြစ်ပါတယ်။ စီးပွားရေးကျပ်လာရင် NPL တွေဖြစ်လာတဲ့အတွက်ကြောင့် ဒါဟာမဆန်းပါဘူး။ စီးပွားရေးကျပ်တဲ့ လက္ခဏာတွေကပေါ်နေတာ ဒါကအ ခြေခံပဲဖြစ်ပါတယ်။

NPL နဲ့ပတ်သက်လို့ အခြားဖြည့်စွက်ပြောကြားချက်

အခုခေတ်ကာလမှာတော့ သူများနိုင်ငံတွေ အစိုးရပိုင်းကတော်တော်ဂရုစိုက်ပြီးတော့ ဘတ်ဂျက်တွေလည်း တအားအသုံးပြုကြပါတယ်။ Money Creation တွေ၊ Credit Creation တွေထုတ်သုံးတာ သူတို့ဆီမှာခေတ်စားနေပါတယ်။ ဒီမှာကတော့ခေတ်ကာလကြောင့် ကြည့်ပြီးတော့မသိ တော့လည်း ပိုပြီးစိုးရိမ်စိတ်ကြီးကြပါတယ်။ ဗဟိုဘဏ်ကိုလည်း အပြစ်မတင်ပါဘူး။ သူ့မှာလည်း တတ်နိုင်သလောက် သူ့ဝန်နဲ့သူလုပ်နေပါတယ်။ ဒါပေမဲ့ တစ်ခါတလေတော့ ပညာရှင်ကြီးတွေပေါင်းပြီးတော့ Brainstroming တော့လုပ်သင့်ပါတယ်။ ဘာဖြစ်လို့လဲဆိုတော့ ကိုယ့်ဘာ သာကိုယ်လုပ်မယ့်အစား စုပေါင်းပြီးတော့ အဖြေရှာရင်တော့ ပိုကောင်းတယ်လို့ ကျွန်တော်ကတော့ ထင်ပါတယ်။ တစ်ခါတလေတော့လည်း ဘဏ်တွေကလည်း သူ့အပြစ်နဲ့သူရှိပါတယ်။

ဘဏ်မှာလည်း ခြောက်ပြစ်ကင်းသဲလဲစင်တော့ မဟုတ်ပါဘူး။ ဘဏ်တွေအသီးသီးကလည်း သူ့အ ပြစ်နဲ့သူရှိကြတာပဲဖြစ်ပါတယ်။ ငွေတွေမချေးသင့်ဘဲနဲ့ ချေးတာတို့၊ မသင့်တော်တဲ့သူချေးတာတို့၊ တချို့ဆိုရင် Pressure ပေးလို့ ချေးလိုက်ရတာတို့ အရင်ခေတ်ကဆိုရင် ပိုများပါတယ် ။ဒါတွေ ကအခုလို အချိန်မျိုးကျတော့ ဒုက္ခရောက်တာပဲ ဖြစ်ပါတယ်။ ဒါလေးတွေကတော့ ဆင်ခြင်ဖို့ လိုပါတယ်။ ဒါတွေကိုမီပြီးတော့ နောင်တစ်ချိန်ကျရင် ပြန်ပြီးတော့ အခြေအနေပြန်ကောင်းလာရင် အရင်အမှားတွေ ပြန်မမှားဖို့အရေးကြီးပါတယ်။ ဒါကတော့ ဘဏ်ပိုင်းကလည်း ဆင်ခြင်ဖို့လိုတယ်။ ဗဟိုဘဏ်အပိုင်းကလည်း ကြပ်ကြပ်မတ်မတ်ထိန်းဖို့လိုပါတယ်။ တချို့နိုင်ငံတွေကျ ဗဟိုဘဏ်ချည်း မကြီးကြပ်တော့ဘဲနဲ့ ကြီးကြပ်ရေးအဖွဲ့ကို တစ်ခုထပ်ဖွဲ့လိုက်ပါတယ်။ ကိုရီးယားတို့ဆိုရင် Regulator သီးခြားသတ်သတ်ဖွင့်ပါတယ်။ ဖွဲ့ပြီးတော့မှ အဲဒါကို သတ်သတ်ထိန်းကျောင်းပါတယ်။ ဗဟိုဘဏ်ကြီးက အားလုံးလုပ်ကိုင်နေရရင်လည်း ငွေကြေး Sector တစ်ခုလုံးကို ထိန်းကျောင်းနေရရင် သူ့မှာလည်း တာဝန်တအားပိသွားမှာပါ။ ဒါကြောင့် တာဝန်လေးတွေ ခွဲပြီးတော့မှ ထိန်းကျောင်းတဲ့စနစ်မျိုးကို စဉ်းစားသင့်ပါတယ်။

သူများ နိုင်ငံမှာရှိနေတာကိုလည်း အတုယူသင့်ပါတယ်။ ဒါမှမဟုတ်လည်း ကိုယ့်နိုင်ငံအခြေအနေလေးကိုလည်း သေချာလေ့လာပြီးတော့မှ ဘာလုပ်သင့်လဲဆိုတာ စဉ်းစားဖို့လိုပါတယ်။ အဲဒီအတွက်ကို ကျွန်တော်အကြံပေးချင်တာကတော့ ပညာရှင်တွေ တော်တော်များများနဲ့ ဆွေးနွေး ကြည့်ရင် ပိုကောင်းမယ်လို့ထင်ပါတယ်။ ပညာရှင်ဆိုတာက နိုင်ငံတော်အတွက်က လုပ်ပေးချင်တဲ့ စိတ်အပြည့် ရှိကြပါတယ်။ ဒါပေမဲ့ မခေါ်ဘဲနဲ့၊ လေးလေးစားစားမဆက်ဆံဘဲနဲ့တော့ မလာကြပါဘူး။ ကျွန်တော် အကြံပေးချင်တာကတော့ တိုင်းပြည်ကိုစီးပွားရေးပိုတက်စေချင်ရင်တော့ ငွေရေး၊ ကြေးရေးကဏ္ဍက အရေးကြီးဆုံးပဲ ဖြစ်ပါတယ်။ ငွေရေးကြေးရေးကဏ္ဍဟာ တိုင်းပြည်ရဲ့ ဦး နှောက်ဖြစ်တယ်လို့ ကမ္ဘာကျော်ပုဂ္ဂိုလ်ကြီးက ပြောခဲ့ပါတယ်။ ဒါကြောင့် ငွေကြေးကဏ္ဍကို ဂရုစိုက်သင့်တယ်။ ဘဏ်တွေကို ဂရုစိုက်သင့်တယ်။ ဗဟိုဘဏ်ရဲ့ Role ကို မြှင့်တင်ဖို့လိုပါတယ်။ ကျွမ်းကျင်တဲ့သူတွေရဲ့ အကူအညီနဲ့ အောက်ခြေကနေစပြီးတော့ မြှင့်တင်ပေးဖို့လိုပါတယ်။